最近は20代の方でも資産運用をしていて、私より多くのお金を運用している人がいてびっくりします。

実際金融庁から2000万円問題が発表されたりとか年金支給額への不安を感じる人が多い今、自分で年金を作る「じぶん年金」が必要な時代にそれだけ大きなお金を運用できているのは大変うらやましいです。

そんな中つみたてNISAやiDeCoは超高齢化社会の日本で、将来の自分に出来る手段の一つなので、ぜひ利用の検討してみてほしいと思いますが、そんなiDeCoに関してはデメリットもあるので注意してほしいです。

税制的には圧倒的に有利なiDeCoだけどその制度は難解

iDeCO最大のメリットは所得控除による節税効果

iDeCoの税制面でチェックしておきたいことの一つが所得控除に関する話。

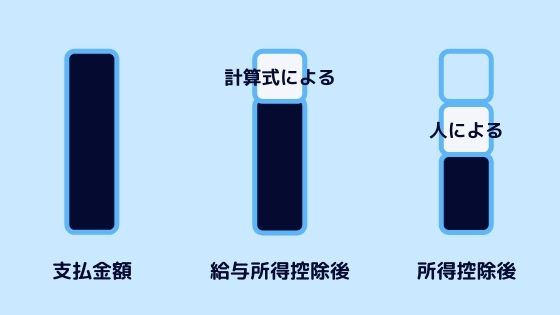

一般的にサラリーマンの年収(下図左)からは給与所得控除が引かれ(下図中)、その後家族の扶養や生命保険といった所得控除が引かれたあと残った課税所得に税率が掛けられて算出されます(下図右)。

ちなみに一番右のすべての控除が終わったあとに残った所得に掛けられるのがこちらの係数、これが所得税となります。

| 課税所得金額 | 税額計算 |

|---|---|

| 195万未満 | 5% |

| 330万未満 | 10%-97,500円 |

| 695万未満 | 20%-427500円 |

iDeCoは掛け金が全額所得控除の対象になるため課税所得を減らし、結果的に住民税や所得税を減らすという事が可能なのです。

仮に課税所得金額は10%のところにあるサラリーマンが、1ヶ月1万円として年間12万円引き下げる事ができた場合の例はこちら。

例として212万円から200万円になったとしますが、同じ税率のところにある場合には同じ結果になります。

210万のとき

- 所得税:212万×10%-97,500円=114,500円

- 住民税:212万×10%=212,000円

200万のとき

- 所得税:200万×10%-97,500円=102,500円

- 住民税:200万×10%=200,000円

となり、合計で24,000円の節税効果が期待できます。

実は企業型確定拠出年金のほうがもっとメリットが大きい

うちの会社はもともと企業型確定拠出年金といった制度はありませんでしたが、2021年から中小企業向けのSBIベネフィットシステムズというところの制度を導入して始まりました。

これはiDeCoとは違って、健康保険や厚生年金といった社会保険料も下げることができるので、さらにメリットが大きいのです。

制度の難しさがiDeCoのデメリットか?

資金の拘束

この制度自体がじぶん年金という趣旨のもである事から仕方がない面もありますが、60歳まで資金が拘束される事でしょう。

結婚や住宅購入といった費用が必要になる際も、掛けたお金が出せないというのはデメリットとしか言いようがありません。

また、何かのきっかけで休職して収入が減った時も解約できません。

この場合には掛け金を拠出せず、運用指図者として続けていくようになります。

コストがかかる

iDeCoは税制面の優遇メリットが大きく紹介されることが多いですが、実は加入するだけで運用のためのコストが掛かります。

先程の資金が拘束されるというところでも紹介したように、長い人生において収入が大きく下がるリスクは無視することができないことは考えておきたいところです。

さらに受け取りのときにも手数料が・・・

受取時には思わぬ課税があるかも

iDeCoの受け取り方には年金として分割で受け取る方法と、一時金として一括で受け取る方法、さらに組み合わせて受け取る方法がありますが、それぞれの方法によって課税の仕方が変わります。

計算の仕方はそれぞれ変わりますが、一般的にサラリーマンで税制に苦手意識を持っているひとには、これらの制度は難しいものです。

つみたてNISAに比べるとメリットやデメリットも大きいiDeCo

若ければ若いほど生涯の節税効果は大きくなるが・・・?

iDeCoはつみたてNISAと違って期間の縛りはありませんし節税効果も大きいので、特に若い人にはおすすめしたいところです。

資金の拘束や半強制的に続けさせられるiDeCoは、先取り貯金(投資)して生活すると行った習慣作りのきっかけにもなると思いますし、いずれ結婚したときにも配偶者の協力を得やすいといったメリットもあるかとと思うので。

でも、まずはつみたてNISAを使い切れてからでいいかと。

というのも、つみたてNISAと比較してメリットも大きいけどデメリットも大きいと思うから。

特につみたてNISAと違って途中で降りるということが難しかったり、ある程度税制に関する知識がなければ思わぬ落とし穴にはまりそうなiDeCO。

なので当面はつみたてNISAといった商品で金融に関する知識を蓄えつつ、その上でつみたてNISAとiDeCoの選択をしたので遅くはないと思ってます。

コメント