2017年2月、テレビ東京のカンブリア宮殿という番組で取りあげられたことで一躍人気になったひふみ投信。

私はリアルタイムでその番組は見てないので知らないんですけど、なんでも口座開設者が殺到し手続きが間に合わないというような現象が起きたとか。

そう、ひふみ投信は独立系の運用会社で、もともとはレオスキャピタルワークスでしか買えない投資信託でした。

その一般の証券会社でもつみたてNISAが利用できる「ひふみプラス」iDeCoなどで投資できる「ひふみ年金」が設定されましたが、それぞれは同一のマザーファンドを通じて運用されるため、運用方針については違いはありません。

3つのひふみは、同じマザーファンドを通じて運用を行うため、投資方針や投資銘柄は全く同じです。

引用:ひふみ投信についてよくある質問3つ違いはなんですか

はたしてそのひふみプラスはつみたてNISAでも人気だったのでしょうか。

ひふみプラスはつみたてNISAでも人気だった?

2017年につみたてNISAにもアクティブファンドとして正式認定されたが?

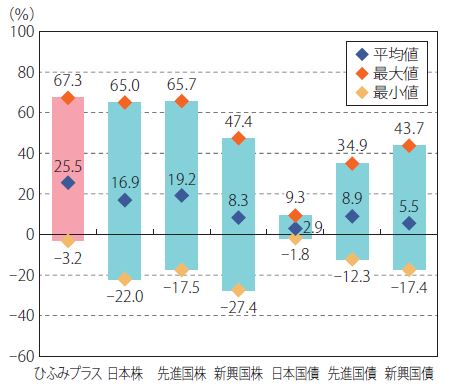

ひふみ投信、ひふみプラスともにつみたてNISAの対象商品として認定され、2017年のFund of the Yearでベスト10入りした「ひふみ投信」は運用実績対する評価が多いなかで、そのコストに見合うパフォーマンスを維持できるか?という心配の声もありました。

確かにつみたてNISA設定当時は非常に高いパフォーマンスを誇ってました。

果たして人気のファンドとなったのでしょうか。

ひふみプラスのコスト

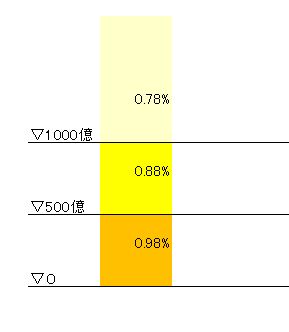

コストの話がでましたので、ひふみプラスのコストについて少しだけ紹介しておきます。

一般的に投資信託には以下のコストがかかります。

購入手数料・・・上限3%

信託報酬・・・500億まで0.98%、1000億まで0.88%、1000億を超える0.78%

解約・・・信託財産留保額はありません。

その他監査費用などが見えないコストとして発生します。

こうしてみるとインデックスファンドに比べると高めの信託報酬が設定されており、見合うだけのパフォーマンスが維持できるのか?というのは確かに疑問ですよね。

ひふみプラスへの資金の流入はつみたてNISA元年がピークだった

こちらがひふみプラスの月間に資金の流入と流出をあらわしたグラフ。

なんとつみたてNISAがはじまった2018年1月が過去最高の流入となり、その後は減少傾向。

ひふみプラスからの資金流出が止まらない!

低コストのインデックスファンドが大量に設定されたから?

2017年後半から多くのインデックスファンドが軒並み低コスト化への競争が行われ、ひふみプラスの1/10ほどのインデックスファンドも多く設定されています。

そして2020年年初から始まったコロナショック。

これによりあえて高いコストを支払わなくても低コストのインデックスファンドでもいいと考えた投資家も多かったように思います。

時代はオルカン!!

国内株式より海外株式への関心が高まりか?

ひふみプラスから資金の流出が高い理由はこれが一番の理由かもしれません。

脱国内株式!

その証拠に、ひふみワールド+へは徐々に資金が入ってきているように見えます。

ひふみプラスはつみたてNISAまで使って長期投資する商品かどうかは不明

投資というものを知らない人にテレビというメディアが「お金が増える商品」のように紹介したら殺到するのは非常によくわかります。

それが悪いとは言いませんし、資金の流出が続いた2019年以降もひふみプラスの運用報告書を読む限りでは指数より高いパフォーマンスを出していたようです。

勘違いしてもらっては困るけど、資金流出しているからといって「ひふみ投資」や「ひふみプラス」が悪いとか問題があるって言ってるわけじゃないよ。

でも低コストのインデックスファンドが多く設定されている現時点では、あえてこの高いコストを支払ってつみたてNISAを利用して長期投資するよりかは、そこそこの期間で利益を確定するような商品と考えたほうがいいような気はします。

コメント

こんにちは。ひふみ投信はここまでは抜群の成績を残してますね。ここまでは。

問題はここからですよねー。

大賞を受賞したり、TVでとりあげられたりで注目度が一気にアップ、大量の新規資金が流れ込み、資金規模が急拡大。

今までと同じような運用は相当難しくなる可能性が高い・・・ってのが気になります。

特にひふみのような中小型株メインの投信だと。

私は正直、今わざわざひふみを買おうとは思わないです。

koma22さんこんにちは

2本目、3本目がひふみプラスという選択はありかもですけど、これ一本というのもちょっと心配な気がしますね。