投資は絶対にしないといっていた後輩が投資を始める気になって証券口座まで開設しました。

そしていよいよ、何に投資をするかということを選ぶ段階に。

じゃ、何を積み立てていくか決めよっか。

なんすか?つみたてNISAって

まあ、その話はまたゆっくりとしてやるよ。とりあえずはこの中から積み立てる商品を決めようね。

ということで金融庁のつみたてNISAの商品を見てみました。≫ つみたてNISAラインナップ(金融庁)

すると、つみたてNISAがはじまったころよりはるかに多くのラインナップ。

まあeMAXIS Slimってやつと購入・換金手数料なしってシリーズから選んどけばいいよ。

え?こんだけあってその2つですか?

わかったよ。ちょっと個人的な独断と偏見も入るけどリストアップしてみるよ。

というなりゆきで、つみたてNISAにおすすめ商品を対象商品の中から独断と偏見で選んでみようと思います。

つみたてNISAに株式ファンドは外せない

定期的に積立投資をする際、もっとも適すると考えるのがリスク高めの株式ファンド。

変動幅が大きければ大きいほどドルコスト平均法との相性は活きてきます。

日本株式はなじみの深いのでおすすめしやすい商品

日本株式に関してはTOPIX,日経225,JPX400といった指数に連動させる商品があります。

JPX400は2014年から採用された指数で、東証一部にこだわらず財務などのの優れた企業で成り立ってる数値で、ROEや自己資本比率なども審査の対象になってるということですから、JPX400に選ばれてる銘柄に興味が沸きました。

日経225は日本で一番有名な株価を示す数値だと思うのですけど、特定の企業の値動きが指数にも大きく影響しているので、ちょっと外したい気持ちになりましたので外してます。

つみたてNISAに海外株式は大本命か?

馴染みやすい日本株式なんですけど、日銀の株式買いの存在が薄れつつある今、あまりおすすめできるとは言い難いところがあります。

そこで海外株式。

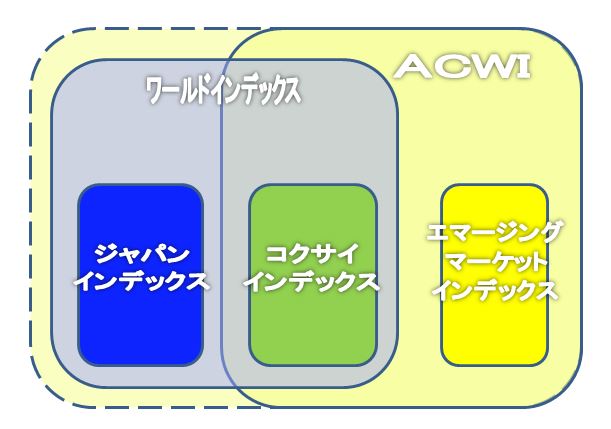

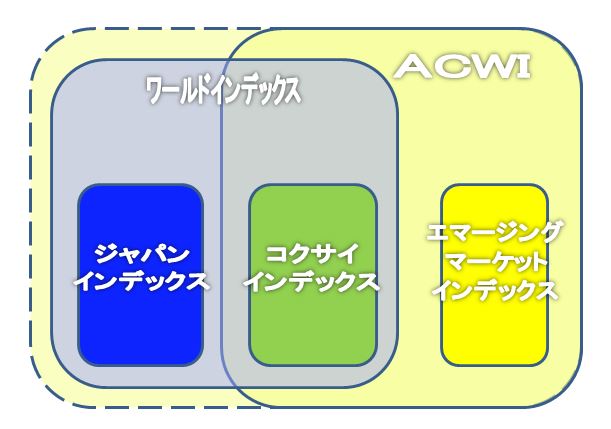

海外株式派投資先によって大まかに以下のエリアに分けられます。

- 全世界株式のACWI(オールカントリーワールドインデックスの略)

- 先進国株式のワールドインデックス

- 新興国のエマージングマーケットインデックス

先進国株式のワールドインデックスから日本株式をのぞいたものをコクサイインデックス、ACWIから日本を除いたものはACWI(除く日本)なんて表現をされます。

全世界株式で人気を二分するファンド

なんといっても全世界株式で人気を二分しているのがこちらの2本

- eMAXIS Slim オールカントリー

- 楽天全世界株式インデックスファンド

eMAXIS Slimは上記のACWIを採用しているのに対して、楽天全世界株式インデックスファンドはさらに中小企業まで含めた世界株式を対象としています。

ちなみに私が積み立てているのは野村つみたて外国株投信。当時まだeMAXIS Slimの全世界ってなかったんですよ。

先進国株式が一つの結論か?

上の全世界株式を対象とする投資信託は、1本で世界中に投資できるのが魅力の商品ですが、その8割以上が先進国株式を占めています。

そう考えるとあえて全世界を選ばずに先進国株式1本という判断もまたあるのではないでしょうか。

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

ドルコスト平均法を使ってリスクを取るなら新興国株式も

冒頭でご紹介したように、定期的に積み立てていくとリスクの大きいもののほうがよりリターンが高くなるということを考えると新興国株式もありだと思います。

ですが比較的信託報酬も高めですし、今後は新興国が世界の株式を引っ張るという確信があるのでなければ、オールカントリーにも新興国は含まれてますし、下のバランスなんかにも含まれてるんで、そちらでいいんじゃないかなぁって思います。

なので個人的には株式の成長というものを考えた時に新興国だけを選ぶつもりはないのですが、多くのファンドを保有した中でポートフォリオの一つのして選択するのであればeMAXIS Slim新興国株式インデックスを推しておきます。

アメリカ株式に全ツッパ?

そういえば楽天の全米株式買ってたよね?

うん、でも今は全世界株式に、プラスアルファで全米株式という形にしてる。

実は全世界株式にしても先進国株式にしても、全体の半分以上はアメリカ株式が含まれています。

なのであえて全世界や先進国という選択をせずに、全米株式にすべて突っ込むというのも面白いかもしれませんが、私としてはどうしても全米株式だけという気にはなれず、補強的に買う程度にしてます。

つみたてNISAにバランスファンドはおすすめしやすい

ドルコスト平均法で積み立てた時にバランスファンドと比較して大きいリスクになる株式のほうがリターンは大きくなる可能性がありながら、やはりおすすめしやすいのはバランスファンド。

もしも私が子供たちのお金を運用するとしたらバランスファンドを選択する気がします。

それはどんなタイミングでその積み立てたものを子供たちに渡すかわかりませんけど、もしも経済危機があったタイミングだと、バランスファンドより評価損が大きくなっている可能性の高い株式ファンドだと子供たちががっかりするかな?という気もするから。

実際にはそこで積み立てるのが一番おいしいんだけどね。

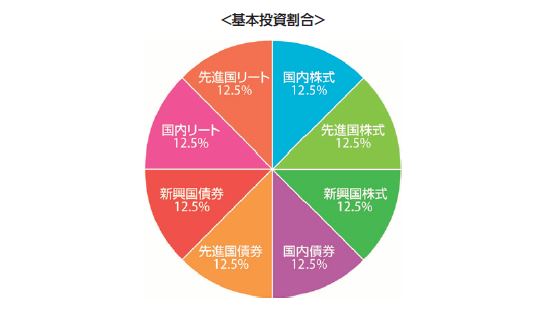

さてバランスファンド組み入れにる資産によっていくつか種類があります。大別するとこういった感じ。

年金を運用しているGPIFや中退共、建退協といった退職金共済なんかも4指数で運用されてますね。

そういう組織がそういうもので運用されていると知ると謎の安心感。

GPIFの運用を真似てみる

なかなか減らすと国民から叩かれる年金積立金管理運用独立行政法人(GPIF)ですが、実は成績は優秀。

そんなGPIFの運用バランスをマネしてみるのも一つの手段。

こちらの記事は建設業の加入する建退協に関する記事ですが、国債の利回り低下で退職金共済のほうは予定利回りが低下しています。

バランスファンドのおすすめならeMAXIS Slim 8資産均等型

つみたてNISA、バランスファンドとくると、eMAXIS Slim 8資産均等型をおすすめします。

いろんな考え方があるとは思いますけど、バランスファンドを選ぶなら少なくともこれは一つの選択肢になるはず、という鉄板のファンド。

まだSlimがなかったころ、eMAXISバランスで8資産均等型ではなく波乗り型のほうが興味があったものの、成績は均等型のほうが優れていた様です。

バランスファンドでも株式比率を引き上げたい

こちらはeMAXISバランスの8資産均等型のイメージ。

これで私がいつも疑問に感じるのは、国内債券と先進国株式の比率が同じだったり、新興国債券と比率が同じということ。

リスク(変動幅)を大きく取りたいと考えている私にとっては、もっと株式比率を高めたい。

そう考える私がおすすめするのはこちら。

全体の4割が先進国株式、株式全体では55%と高め。

先進国株式では半分を為替ヘッジ。

信託報酬も0.242%と安め。

つみたてNISAにアクティブファンドやETFはおすすめしない

アクティブファンドの雄ひふみプラス

ここまでインデックス投信を挙げてきましたけど、つみたてNISAの中には人気のひふみプラスをはじめアクティブ投信がいくらか入ってます。

ひふみプラスの人気や、それだけの成績が上がったいることも知っていますが、つみたてNISAという長期投資が前提になるものにあえて割高なコストのものを選ぶというのはもったいないと思ったので、あえておすすめするようなことはやめました。

ただiDeCoと違い現金化しやすいのもメリットのつみたてNISAですし、長期放置ではなく利益確定を視野に積み立てるなら面白いかもしれません。

ドルコスト平均法の効きにくいETFもおすすめしない

インデックスファンドが定額で買えるのに対して、定数で買うETFはドルコスト平均法が使えないためおすすめしません。

まとめ:つみたてNISAのおすすめ

で、どれ買えばいいんですかね?

じゃ、まとめるよ~。

外国株式を対象とした商品

積み立てる金額にもよるとは思うんですが、少額であればあるほど外国株式を中心とした商品で価格変動をきっちり拾いたいと考えます。

eMAXIS Slimシリーズか購入・換金手数料なしシリーズ

あれこれ書くと際限なくなるので、私としてはeMAXIS Slimシリーズか購入・換金手数料なしシリーズを買っておけばハズレを引くことはないかな?という意味でおすすめ。

楽天バンガードは!SBIバンガードは!!

それをヨシとして積み立てられれば何でもOK。

最終的にどう考えるかは性格や考え方にもよると思いますが、まずは一つの意見として参考にしてみてください。

(なお選んだ商品には根拠はなく、あくまで個人の趣味の一環として独断と偏見で選んでますので、投資への判断は自己責任において行ってください)

コメント