2019年からNISAのロールオーバーできなくなったんだよね。NISAの終了特定口座へ移されたときってどうなるんだろ?

含み損のまま特定口座に移ったら、売却損が出ても課税されるって読んだけどどういうことかしら?

2014年から始ったNISA。

年間120万円までの投資額内なら、そこから5年間は配当金や分配金、売却益が非課税になるという大変お得な制度で、さらに5年後には特定口座などの課税口座に戻すか、ロールオーバーさせてもう5年非課税の恩恵を受けるか選択もできますので、最大では10年間非課税で配当金を受けることが可能です。

以前に「端株投資の配当金はNISAで受け取ろう」という記事を書いていますが、ちょっとその当時とは事情が異なっています

2019年の投資分からは5年後にロールオーバーさせることが出来ず、NISAの不都合を受ける可能性があるのと同時に、最近は株価も元気がなくなってきて、口座は含み損という人も多いと思います。

この記事のポイントは以下の4点です。

- 2019年からはロールオーバーできず非課税期間が5年で終わる

- NISAから特定口座に移管された時の値洗いの問題

- NISA口座での配当金の非課税のメリットと値洗いされた後の課税の問題

- 配当金をNISA口座で受け取る時のボーダーとなる目安は?

NISAから含み損のまま特定口座へ移管される

2019年からNISAのロールオーバーできなくなったんだよね。NISAの終了特定口座へ移されたときってどうなるんだろ?

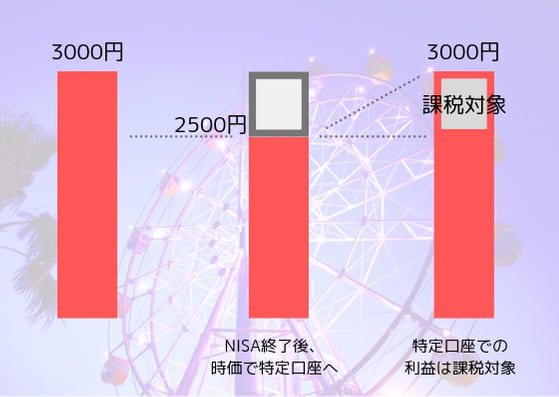

NISA口座で3,000円で購入した株がNISA終了後に2,500円になっていた場合、特定口座へは2,500円で移管されます。その後は配当金などに通常通り課税されます。

含み損のまま特定口座に移ったら、売却損が出ても課税されるって読んだけどどういうことかしら?

残念ながら特定口座に移管された価格より高い値段で売却したときには、その利益について課税されます。下の図をご覧ください。

3000円の株(左)がNISAの終了後2500円で特定口座に移管(中)されます。

本来買った株価は3000円にもかかわらず、移管された2500円より高い値段で売った場合の利益については課税対象(右)となります。

仮に株価が3,000円に回復して売却した場合、本来は売却益が発生しないにも関わらず、特定口座に移管されてからの値上がり分500円に対して課税(約100円)をされます。

NISA口座が始った頃からこの件については色々言われてましたが、これって本当に配当金が非課税になったことでメリットがあったのでしょうか?

ひょっとしたら特定口座で保有していた方が良かったのではないでしょうか?というのがこの後の続きになります。

NISA口座の配当金非課税のメリットと値下がりによる課税のデメリットは?

結論としますと、今後、含み損のまま特定口座に移されたとき、配当金の非課税を目的としたNISA枠ではメリットは少なくなるということです。

実際に私が保有するJT株、取得金額3,000円でシミュレーションしてみたいと思います。

NISA口座で配当金が非課税になるメリットはいくら?

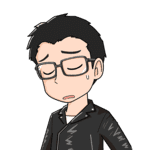

2018年、取得した3,000円の株価に対して年間150円の配当金を頂きました。

本来この配当金に課税されるのは約30円となりますね。

それが5年に渡って受け取れるので、NISA口座による配当金非課税のメリットは150円ということになります。

値洗いによるデメリット

現在のJTの株価は2,500円ほどのところにあります。

すでに途中に説明しましたので、ピンと来た方もいらっしゃると思いますが、このままNISA口座を終了し、株価が取得金額まで戻った時に売却すると100円の課税をされ、配当金が非課税になったメリットの2/3を税金で持って行かれるということになります。

ちなみにJTの株価が2,250円になって特定口座に移管された場合には

(2,250-3,000)×20%=-150

となり、NISAでの配当金非課税のメリットはすべてなくなります。

NISAで配当金目的で株を買う場合のシミュレーション

じゃあ、NISAで配当金を非課税にする目的で株を買おうとした場合、どのような点に意識すればいいのか考えてみました。

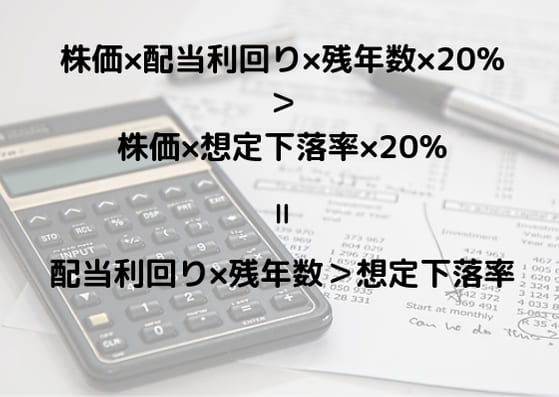

つまり、株価が下落をして移管後課税の対象になっても、それを配当の非課税額がそれを上回ればよいと考えた時に、下記の式が成り立ちます。

配当の非課税額 > 株価下落による課税分

配当の非課税額

配当額の非課税分については、こちらの式で算出します。

株価×配当利回り×NISAの残年数×20%

先ほど上で紹介したJT株に当てはめますと、

3,000円×5%×5年×20%

となり

配当額の非課税分については150円となります。

株価下落による課税分

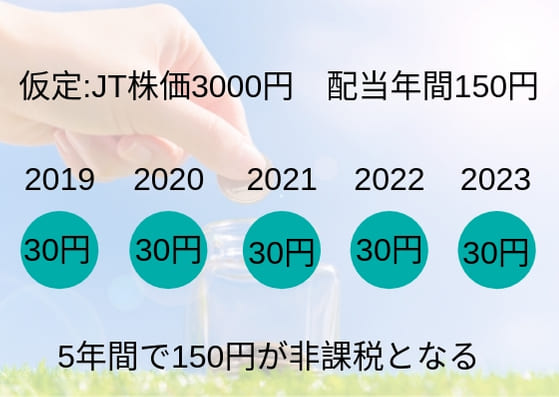

3000円の株価のものが10%下落すると、NISA終了し特定口座に移された後に株価が回復した場合に売却すると課税額は60円となります。

このことから

株価×想定下落率(%)×20%

という式が導かれます。

株価が下落しても配当非課税のメリットが得られるのはどんな時?

上の二つの式から、先に述べた「配当の非課税額>株価下落による課税分」という式はこのような式が出来ます。

株価×配当利回り×NISAの残年数×20% > 株価×想定下落率(%)×20%

この式から左右の式の同じものを削除してをもっと簡単にすると

配当利回り×NISAの残年数 > 想定下落率(%)

となります。

つまり、「配当利回りとNISAの残年数を掛けたものが、想定下落率より大きくないとNISAによる配当の非課税メリットがない」という結論になりますが、逆にいうと「配当利回りと年数を掛けたもの以上の下落があるとデメリットになる」ということです。

しつこい様ですが、私が保有するJT株を上の式にあてはめたとすると、

5%(配当利回り)×5(残年数) となり、25%を超える下落があると配当の非課税額より特定口座への移管後のデメリットの方が大きくなります。

ちなみに2018年までの分ですと、さらに5年延長できますから、5%×5年×2回で50%。

半値になってもメリットがあるという結果になります。

2019年以降のNISA枠での戦略

配当金が非課税だからと買うのは危険

今後配当3%という株をNISA口座で買った場合では3%×5年で15%となります。

20%の株価下落があった場合には、売却時に掛からないつもりだった税金が課税されることになりますから、5%分の損をするということになります。

なので、非課税になる配当金のために塩漬けになってもいいつもりで買うのではなく、利確をしつつ売却による利益が期待できない銘柄は変えていくというような手段が必要かなと思います。

NISA終了後も将来的に保有し続ける銘柄はNISAでもOK

売却による課税のデメリットを受けなければいいわけですから、将来的にもずっと保有し続けるつもりの銘柄であれば、NISAの恩恵を受け続ければいいと思います。

ただ、それには将来の減配や無配といったリスクもありますから、注意は必要です。

非課税分も端株でしっかり再投資

実際に配当金が非課税になるメリットは大きいです。

端株でしたら1株単位で投資できますから、配当金を再投資を掛けることで損益のでる下落率というものはもう少し下げることも可能です。

まとめ

NISAの制度が出来たときから不満の多かったこの値洗いの問題ですが、とうとう表面化してきたなという印象です。

このことから、今後の株価動向によってはNISA口座で買える銘柄というのは限られてくるとは思いますので、一層 SBIネオモバイル証券が活躍するかな?と思っています。

ですが、せっかくの非課税制度でもありますし、NISA口座を利用する以上は利益の確定はもちろん、配当金を再投資しつつ売却の予定のない株式を買うというスタンスで臨むことが必要です。

コメント