SBI証券のiDeCo、実は以前あまり良い印象を持ってなかったんです。

というのはこちらの商品ラインナップ。(2018年1月時点のもの)

| 商品分類 | 設定本数 | 信託報酬(%) |

|---|---|---|

| 国内株式 | 15本 | 0.2052~1.836+α |

| 国際株式 | 14本 | 0.2268~2.0972 |

| 国内債権 | 2本 | 0.1296~0.594 |

| 国際債権 | 7本 | 0.2268~1.35 |

| 国内REIT | 3本 | 0.27~1.08 |

| 国際REIT | 3本 | 0.3024~0.5724 |

| バランス | 17本 | 0.1836~1.188 |

| コモディティ | 2本 | 0.972~1.9049 |

合計63本がラインナップされていましたが、この中で信託報酬が0.54%以下の低コストのものを選ぼうとすると、半数以下の29本になってしまいます。

iDeCoのような長期間に渡る運用だからこそ低コストにこだわりたいのに、こういった高コストなものが紛れているというのは、やはりあまり良い印象ではありませんでした。

もっともこの2018年、つみたてNISA元年以降インデックスファンドの低コスト競争が激しくなり、今のセレクトプランではかなりラインナップが整理されたようです。

iDeCoならSBI証券のセレクトプランを見てみよう

オルカンはないもののeMAXIS Slim勢が多くラインナップ

まず低コストを追求したeMAXIS Slimが8本ラインナップ。

| 米国株式 | S&P500 |

| 先進国株式 | コクサイインデックス |

| 全世界株式(除く日本) | ACWI |

| 新興国株式 | エマージング・マーケット |

| 国内株式 | TOPIX |

| バランス8資産均等型 | 複合 |

| 先進国債券 | FTSE世界国債インデックス |

| 国内債券 | NOMURA-BPI |

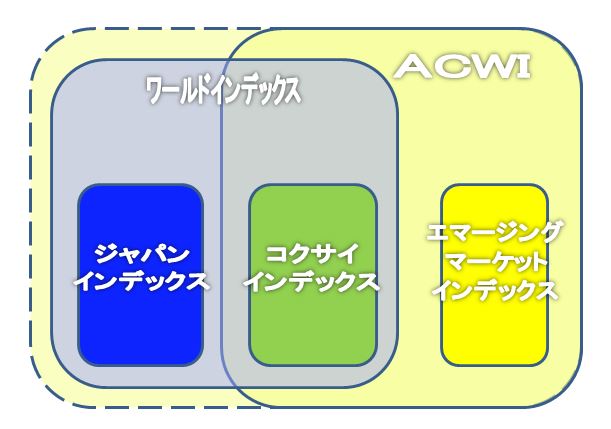

先進国株式や新興国株式、全世界株式のイメージは下図のようなもので、先進国株式は緑のブロックで新興国株式は濃い黄色、全世界株式は緑と濃い黄色を含めたものです。

全米株や日本株といったものは指数が違うしこの中には該当しませんけど、あえて言えば緑のブロック6割くらいは全米株式だし、青いブロックが日本株。

大人気の全世界株式(日本含む)のAWCI(オルカン)はないものの、オルカン買うぐらいなら先進国でいいでしょって考えてる私にとっては全く問題はなし。

ニッセイからは外国株インデックスファンドもセレクトプランに

私が確定拠出年金でも積み立てをし、妻も積み立てている投資信託がこれ。

こちらは日本を除く先進国株式に投資をしていくもので、MSCIコクサイインデックスに連動した投資信託。

eMAXIS Slimより一歩先を行くコスト追求の姿勢にとても共感してます。

ターゲットイヤー型は唯一SBIアセットマネジメントから

自社のSBIアセットマネジメントからはターゲットイヤーも2025年~2055年までラインナップ。

ターゲットイヤーというのはターゲットとした年に向かって徐々にリスク資産を減らして行くものなのですが、信託報酬が高いというデメリットがあります。

なので自分ならこのへんはセルフターゲットイヤーとするように自分の納得するように調整したいところ。

GPIFの基本ポートフォリオと同じように運用ifree年金バランス

これつみたてNISAにはラインナップされてないんですけど、こちらは私たちの年金を運用している年金積立管理運用独立行政法人(以下GPIF)というめっちゃ長い名前の機関と同じようなポートフォリオで運用するもの。

GPIFは日本のマイナス金利導入もあって、数年前にポートフォリオをややリスクよりに変更しましたが、限りなくマイナスリスクを抑えつつリスクを取りに行くという理論上の黄金比で運用しています。

私としては年金もGPIFでiDeCoもGPIFと同じ運用はしたくないですけど、ターゲットイヤーを選ぶくらいならかこちらを選びたい。

セレクトプランにも引き続きひふみ年金もラインナップ

ひふみ年金は2016年10月3日に設定され、同日福岡銀行で、10月14日にはSBI証券で取り扱いが始まっています。

ひふみ投信には3つの種類がありますが、いずれも同じマザーファンドに投資を行う投資信託です。

| ひふみの種類 | 特徴 | 信託報酬 |

|---|---|---|

| ひふみ投信 | 直接販売型の投資信託で一般の証券会社では購入不可 | 1.078% |

| ひふみプラス | 一般の証券会社を通して購入できるひふみ投信 | ※ |

| ひふみ年金 | 確定拠出年金用のひふみ投信 | 0.836% |

その中でもひふみ年金に関しては0.8208%と最安値の設定となっています。

基本的にマザーファンドが同じであれば、iDeCoのひふみ年金は節税効果も手伝ってお得のようにも感じます。

将来の運用成績の保証がない

現在までのパフォーマンスを見ると対価に見合うコストですけど、何十年と保有する可能性のある商品にこのコストがどうなのか?という気はします。

今後も同様の運用成績を上げられるという保証はないにも関わらず、iDeCoですと60歳まで資金が拘束されるという事自体は頭の片隅に置いておいた方がいいかもしれません。

とても評判の良い商品で、アクティブファンドの良くないイメージを払拭してくれる事を期待はしてるのですが、正直コストという面で気になります。

特別法人税の凍結が解除された最悪のシナリオでは、信託報酬を含め2%近いコスト負担が発生します。

もちろん、それ以上の利回りで回してくれれば全然問題ではないのですが、いずれ○○ショックというものは来ると思ってますから、そのときのひふみ年金、さらにはひふみ投信というものがどういう成績が上げられるか真価が試される時ですね。

iDeCoロボでファンドを選んでみる

すでに投資を行っていて、ある程度方針や考えがまとまっている人ならいざしらず、iDeCoでこれから資産運用を始めるという人にはどんな商品を選べばいいかというのは、結構悩みどころだと思います。

iDeCoロボでは4つの質問に回答するだけで投資スタイルを選択してくれます。

また、その後投資してみたい分野への回答をすすめると以下のように、自分に合いそうな商品を選択してくれます。

私もやってみたところ、やや堅実派ということでバランスファンドをおすすめされました。

その中でも先程紹介したiFree 年金バランスも。

SBI証券のiDeCoならセレクトプランが好き

セレクトプランということは他にもプランがあるの?というところに引っかかった人は勘がいい…。

実はSBI証券のiDeCoにはオリジナルプランもあるのですが、そのプランに含まれるファンドよりは、セレクトプランに含まれるファンドのほうが情報を得やすいはずです。

なので、私が妻や家族にすすめるのであればセレクトプラン。

まずは資料請求からしてみて、納得のファンドを選んでみてください。

コメント