ようやく保有していた最後の毎月分配「フィデリティUSリート」を全解約しました。

購入した当時と比べて基準価額は3割弱も下がりましたが、それでも意外と成績が優秀だったので記事にしてみました。

フィデリティUSリートB(為替ヘッジなし)

フィデリティUSリートはSBI証券で取り扱いのある2500本を越える投資信託の中でも1、2を争うほど純資産の大きな投信です。

USリートの名のとおりアメリカの不動産に投資をする投信なのですが、こちらの商品には為替ヘッジのあるAと、私が買い付けていた為替ヘッジのないBという商品があります。

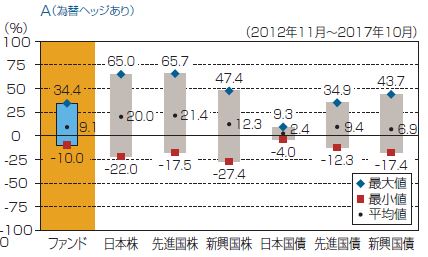

為替ヘッジありA

こちらは騰落率をあわしたグラフです。

2012年11月から2017年の10月までのものですが、最大値が34.4%最小値が-10%で平均すると9.1%という結果がでています。

少し右の先進国国債のインデックスと比べていただきますと・・・暴騰率似てますね。

この期間では同じくらいのリスクで、同じくらいのリターンだったと解釈できるわけです。

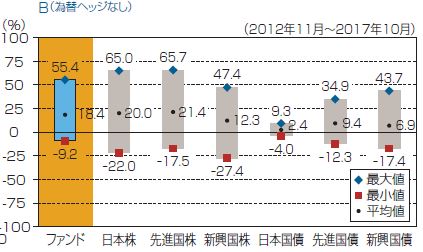

為替ヘッジなしB

同じく為替ヘッジなしの騰落率を表すグラフです。

最大値55.4%最小値-9.2%平均値が18.4%と為替ヘッジのあるAと比べるとかなり成績は優秀だったようですね。

この期間で比べると新興国株式より下値リスクが小さくリターンも大きかったという読み方が出来ます。

ただ、この時期は1ドルが80円前後の円高の時期からの回復期でしたから、今後同様の結果が得られるという確証はありません。

むしろこの先の為替レートによっては上下がひっくり返る可能性も十分に考えられます。

投資信託のスイッチング

私が買い付けた頃はちょうど1ドル80円の時代でしたから、何の迷いもなくヘッジなしのBを買いました。

その後ご存知のように為替が円安に振れたときに考えたのがスイッチングという手段。

為替ヘッジなしから為替ヘッジありに乗り換える方法ですね。

結果、大きな為替変動などもなかったので結局スイッチングという手段はとりませんでしたけど、一応スイッチングという手法あることだけご紹介しておきます。

毎月分配の投資信託

フィデリティUSリートBを購入したきっかけ

上の方でも若干触れましたけど、私がフィデリティUSリートを購入したのは5年以上前の事です。

マネックス証券のセルフアフィリエイトだったか、ポイントサイトだったかで異常に高いキャッシュバック案件があったのをきっかけに口座開設しました。

その後マネックス証券、マネックスFX(スタンダード、プレミアム)のキャッシュバックなどを含めて4万円くらいになったことから、すべてマネックス証券に集めてフィデリティUSリートを購入してました。

なので、元手ゼロ円なんですよ。

元々ワールドリートオープンを持ってたんですけど、ブログか何かで「アメリカのリートは世界の一流企業の集まる国だから悪い投資案件じゃないよ」って言うのを読んだのをきっかけでした。

信託報酬の買付手数料

信託報酬は税込みで1.512%と、やはり毎月分配の投資信託なので高めのコストが発生します。

また買付手数料が3%取られます。2018年1月18日買付手数料が無料化(ノーロード)されました。

後は解約時に信託財産留保金として0.3%を引かれます。

売り払ったきっかけは分配金の減配

いくら元手0円と言っても我慢できないものがあります。

それが減配。

特に景気が悪いとも聞かないこの時期に11月から35円の分配金になりました。

10月から比べてみるとなんと半分。

それまでは1000円以上の分配金があったのに半分になったらやっぱり悲しいです。

というか「何やってんだ」と若干怒りも沸いてきます。

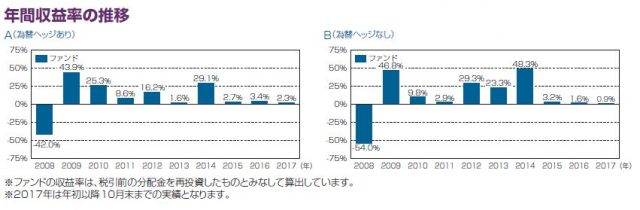

低迷している収益率

昨年1年間を通して普通分配というものを受取った覚えがありません。

その理由とも思えるのがこちらのグラフ。

リートってある程度安定してそうな気がしますけど、思ったより波がある感じですね。

| オフィス・物流 | 26.9% |

| 住宅 | 19.1% |

| 小売り | 14.0% |

| ヘルスケア | 10.8% |

| データセンター | 8.3% |

ちなみに組み入れ上位5位はこのようになっています。

ここ数年は収益率の推移がマイナスにこそなってないものの、すこぶる低迷してます。

収益の上がらない毎月分配型の投資信託は特別分配という形で身銭を切るしかないのですね。

そもそもマネックス証券からSBI証券に移してまで持ち替えたのにはNISAで分配金の課税を回避するという目的だったのですけど、元々課税されない特別分配ではその意味もありませんでした。

毎月分配の投資信託のメリット

分配金を再投資してきたおかげで購入した金額からは1.6倍に

もう5年以上前のことですし、マネックス証券の口座は解約してしまったので詳しいデータが残ってないのですが、以前のブログを見てみると4万円切れるくらいのお金で購入しているようです。

その後一旦売却して2016年1月にSBI証券のNISA口座にて再度寝かしてました。

| 基準価額 | 5,426円 |

| 口数 | 111,537口 |

SBI証券で購入して、手数料など含めて61,826円でしたから、マネックス証券からSBI証券に移した時点で2万円以上増えてるんですよね。

そして先日売却したのが

| 基準価額 | 3,983円 |

| 口数 | 169,220口 |

金額にして67,030円と出てた気がします。

購入してちょうど2年。

SBI証券に移してからでも4%強でまわってることになりますが、最初にマネックス証券で買い付けてからというものは1.6倍以上になってるんですね。

毎月分配って悪い?

毎月分配ってあまり良い評判を聞くことってないですけど、こちらのグラフをご覧ください。

青いグラフが現在の基準価額ですが、10,000円から始って現在では半分以下になってしまいました。

ところが赤いグラフのように分配金を再投資して保有していると、今頃は3倍になってるんですよ。

あ、もちろん普通ならここへ課税されてしまうのでもっとリターンは落ちますけど、仮にNISAで2006年から2015年まで非課税の恩恵を受けつつ、途中ロールオーバーさせて10年間投資をしてれば、途中リーマンショックがあったにもかかわらず15,000円くらいから28,000円くらいになってたかもしれないんですよね。

当時NISAがあったわけでもないし、信託報酬の抑えられたインデックスタイプだったらもっと成績が上げられたかも、というすべては架空の話ですけど。

それとこのグラフの真ん中が分配金の推移なんですけど、2008年ごろと2013年ごろにも減配してるんですね。

毎月分配の投資信託のおすすめ

こんな経験から、私はあまり毎月分配の投資信託が悪いとは思っていません。

多くのリターンを求めるのであればインデックスで積立てていけばいいのでしょうけど。

投資信託の毎月分配も立派な不労所得

少なからず毎月分配の分配金を生活資金の足しにしている人はいます。

それだけではいずれ減配というリスクもあるし、不安ですけど収入源の一つとしては悪くないと思いますね。

ただ、途中で触れた分配金の減配というリスクは考えておかないと危険ですし、償還という可能性もあります。

自分が投資したものからの分配うれしいもの

株でも一緒ですけど、自分が投資したものからの分配されるお金というものは多少に限らず嬉しいものです。

そこでもっと増やしたいと思って、さらに投資に興味が持てればまた違った投資法が見つかると思います。

まとめ

基本的に私は毎月分配型の投信は好きです。

ただ、やっぱり日に日に落ちていく基準価額を見るのは嫌になってきたので今回売り払うことを決意しました。

まあ、買い付けた時期が良かったといえばそれまでだけど、いずれも楽しんで保有できたのでよかったかなとは思いました。

▽これですべての毎月分配投信がなくなりました

▽他の投資信託の記事はこちらにまとめています