最近円安が進んだこともあって、なんとなくFX関連の情報を見かけるようになりました。

特に外貨を持つことによっての2国間の金利差によるスワップを受け取れるというものは安定して運用できるといった触れ込みもあるようですが、果たしてFXによるスワップ運用というのは現実的なのでしょうか?

FXのスワップに関係するものは2つ

FXのスワップを決めるのに大事な要素というものは以下の2つです。

- 2国間の金利差

- 為替レート

まずこれについて話をすすめていきたいと思います。

金利差が大きければ大きいほどスワップは大きくなる

まず一般的にスワップポジションを受け取ろうとした場合、円を売って外貨を買うという行為になります。

そこに金利差というものが発生します。

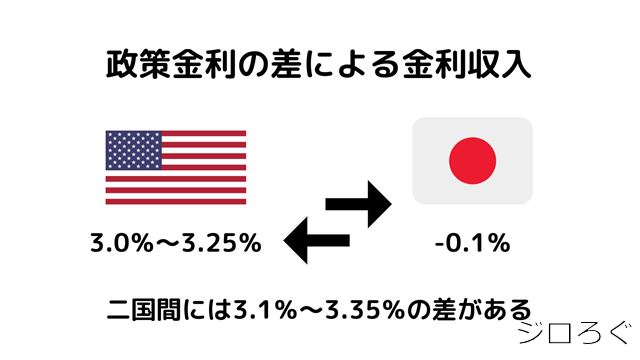

最近は具体的な金利をチェックしてませんでしたけど、例えばアメリカの金利は現在3%から3.25%になっているそうです。関連記事

一方の日本はというと、-0.1%

日本円を米ドルに交換すると、3.1%から3.35%の金利差が発生するというのがスワップです。

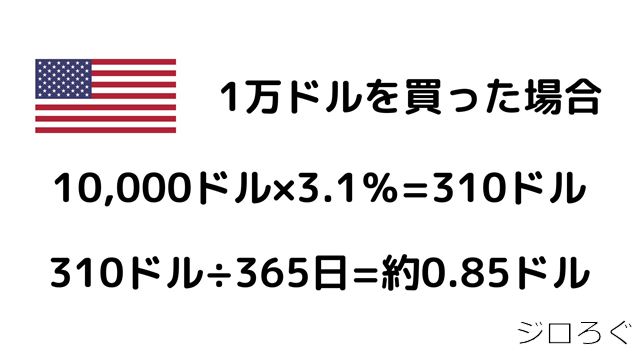

仮に1万ドル買った場合には、1日あたり85セントほどの金利になります。

実際のスワップは日本円に換算される

ここからは為替の問題。

一般的にFX口座内でのスワップは日本円に換算されます。

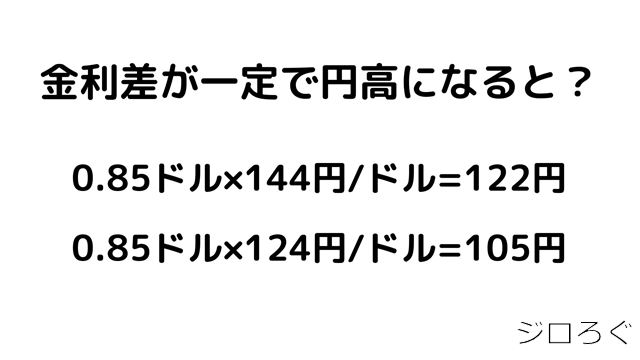

現在円安が進んでおり、大体144円ほどでウロウロしていますが、この85セントに144円を掛けたもの、それがFX口座内のスワップポイントとなります。

実際にはスワップ手数料などが発生するため各業者間で異なりますが「金利差と為替によってスワップが決まる」これが大まかな考え方です。

円安の時にスワップ運用を始めると円高になった時にどうする?

さて、先程の1日85セントの金利を毎日受け取れる条件で考えてみたいと思いますが、この条件には1万ドルの通貨が必要だと前述しました。

通貨量×為替レートの取引である

まずもって1万ドルという単位の通貨を持とうとした場合には、現在の為替レート(144円とする)で144万円もの大きなお金が本来は必要になります。

FXは証拠金取引なので最低58,000円ほどあれば運用することは可能ですが、為替の変動については別に想定為替変動(円)×通貨量の資金が必要になります。

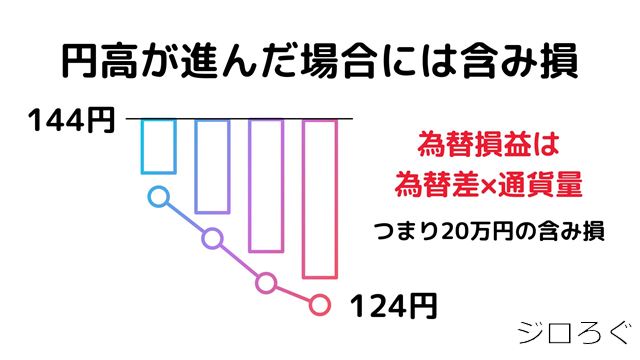

今後20円円高になったとすると、20万円の含み損を抱えたままスワップ運用をする必要があるのかどうかは疑問です。

円高になるとスワップが減る

もう一つの疑問点としては、スワップの構造上円高になるとスワップポイントが減ります。

ただでさえ国が円安になっているため為替介入をしているにも関わらず、今の円安の恩恵を受けつつスワップポイントを受け取るというのは無理があるように思います。

為替も金利も変動する

今はアメリカがインフレを抑えるために必死に金利を上げて調整をしています。

そのおかげもあって高スワップ通貨となった米ドルですが、今後インフレを抑え込むことに成功したときには金利を下げるという局面も来るはずです。

きっとそのときには日本との金利差が小さくなって、今の円安は落ち着くのではないか?とは思ってます。

FXのスワップ運用に有利な条件は、2国間の金利差と円安水準である為替が作用します。

そう言う局面では「金利差が小さくなり」「為替レート下がる」ということがきっかけでスワップポイントの低下を招くはずです。

つまり含み損を抱えたままの低スワップポジションの出来上がり。

スワップ運用には限界があった

スワップ運用について私が考えることを3つ。

- スワップはリアルマネーではない

- スワップより為替変動のほうが大きい

- レバレッジのコントロールが欲に負けそう

リアルマネーではない難しさ

FX会社のなかにはスワップポイントだけを引き出して現金化できる会社もありますが、多くはそのポジションを決済した時に初めてリアルマネーとして反映されます。

なのでどんなにスワップが溜まっても画面の中の数字。

厳密なこと言うと有効証拠金として余裕はできますが、この扱いがなかなか難しかった。

その点株式は配当と言うかたちで現金が入ってくるので扱いやすい。

スワップより為替変動のほうが大きい

仮に今の金利差、為替レートが続いたとして、年間のスワップは4万4,000円から5,000円といったところ。

ただでさえ二十何年ぶりの円安水準と言っている現段階で、1年後には5円くらいの円高になっている可能性は十分に考えられます。

もちろん円安が進んでいるという可能性はあるものの、スワップを貯めればいいというだけの運用方法はおすすめできないです。

欲に負けてレバレッジを上げると待機資金が大きく必要になる

FXのいいところはレバレッジが掛けられるところです。

自分のリスクの取り方次第でいくらでも利回りを上げることは可能ですが、前にも書いた通り、144万円分が5万円そこそこでトレードできるのです。

為替が安定しているときにはいいですけど、一度動き出した為替はなかなか止まりませんし、ポジションを維持するための待機資金というものも必要になります。

その待機資金をいくら準備するかによって、実質の運用利回りはどんどん下がっていくのです。

スワップ運用をするなら円安のときよりも円高のときにがベスト

東日本大震災当時、79円台のお宝ポジションを持っていたものの、結局薄利で手放してしまった苦い思い出。

でも仮に持っていたとしたのなら、今頃為替差益とこれまでのスワップ運用によって大きな利益をもたらしてくれていたはず。

株や為替は思うように動くものではないですけど、どちらも配当やスワップ以上に株価の変動や為替変動のほうがはるかに早くて大きいです。

そういう意味でもレバレッジの掛かるFXというのは欲のコントロールや資金によるポジション量など考えるのがなかなかに難しい。

資産の一部で為替運用するのであればまだしも、目先のFX会社のおいしいスワップ運用の広告に騙されて、お金が動かせなくなるといった自体にはならないようにしたいものです。

コメント