以前、後輩に子供が産まれたとき、学資保険について相談を受けました。

ジロさん、学資保険っていりますかね?

最近のネットでは「学資保険は元本割れするから、自分で積み立てたほうがいい」とか、「投資に充てたほうがリターンが高い」と言った意見もありますから、悩む方もいらっしゃるかもしれません。

でも、投資ってしたことないし、どうしよう?と少しでも思う方がいらっしゃれば、ぜひご一読いただいてからご検討ください。

あくまで学資保険と投資による積立てとは、性質の違うものであることをご理解いただきたいと思います。

関連 ≫ 学資保険が満期になりました

そもそも学資保険とは?

学資保険に入る理由って、子供が大きくなって進学する際お金を受取るためです。

いつ疾病するか分からない医療保険より決まった時期に受取る可能性が限りなく高いですよね。

ちなみに私自身、医療保険にお世話になったのが25歳くらいの時に虫垂炎で手術した時ですから、かれこれ18年近くも保険というもののお世話にならずに過ごせています。

そういう面では私は医療保険の恩恵を受けることなく過ごせてますけど、これはこれで幸せな事です。

学資保険は元本割れという返戻率

学資保険の話には付き物の返戻率の話。

下手をすると元本割れも十分に可能性のある金融商品です。

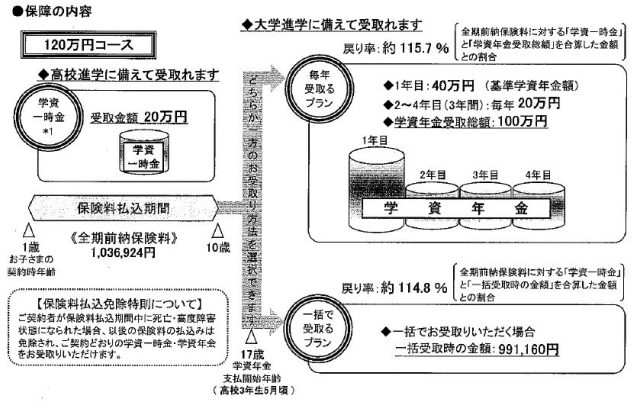

後に実例を紹介しますのが、34歳女性、子供が0歳の条件で現在アフラックの学資保険を利用した時のシミュレーションがこちらです。

画像引用:アフラック

なんと・・・返戻率では定評のある外資のアフラックでもこの有様です。

学資保険はあくまで保険

上記の例で受け取り額から換算すると45,000円も多く支払う必要があります。

こういう結果がでると「やっぱり学資保険に入るくらいなら、月々積み立てておいた方がいいじゃん」という人もいると思うんです。

でもシミュレーションのケースですと、契約者に掛け金支払い中に万一のことがあった場合、以後の保険料の支払いは不要となります。

45,000円で18年間契約者に120万円の保険が付いたと考えるとどうなるでしょうか?

45,000円÷18年÷12ヶ月=208円

本来学資保険の支払い期間が経過するにつれて、契約者の保険料も下がるべきだと思うので、期間中一定に208円という考え方をするのもどうかとは思いますが、今の低金利の状況で保険付きで現金を積み立てることを考えるとまあ・・・うん、なんとも言いがたいところ。

アフラックの学資保険は契約者が死亡時支払い免除になる特約ははずせたと思うんですけど、こちらをはずすと元本確保以上に改善したと思いますので、気になれば取り扱い店に聞いてみてください。

もちろん、子供の万一の時の保障はありません。

※そのうち子供の保障について書くことがあるかもしれません。

実際に娘に掛けてる学資保険はこんな内容

スキャンしたPDFをキャプチャしたものなのでちょっと見にくいですけど、先ほどのシミュレーションのときに使用した34歳女性(妻名義)が契約者で子供が0歳のときのものです。

上の子達はゆうちょの学資保険なんですけど、一番下の子には学資保険をかんぽとアフラックに分けて掛けています。

120万コースで一括前納してますから、総支払いは103万6924円。

返戻率は115%です。

「120万コースで一番返戻率が高くなるように持ってこい」と言って持ってきてもらいました。※一応万一の時の支払い免除特約はつけています。

契約開始時期が6年違うとはいえ、上の月々支払いのシミュレーションのケースですと96%だったものが一括前納すると115%になるのですから、20%も改善した事になります。

学資保険の前納制度はぜひ利用したい

ただでさえ返戻率の低い学資保険ですから、少しでも返戻率は上げたいところです。

保険料をまとめて支払えば若干ですけど割引を受ける事が出来ます。

長男のかんぽの学資保険で確認した時には、年払いで1%くらい割引になった気がします。

たった1%?と思いますよね。

私も思います。

でも銀行預金の1%って言ったらどうですか?

銀行に預けていたら0.001%ですから、銀行で眠らせてるくらいなら一括払いしてその分月々貯めていったほうが、実感できないほどのすずめの涙ですけど、数字上は改善させる事は可能です。

全期前納という事は難しくても、期間の長い保険でもありますし、年単位では前納して少しでも割引の恩恵は受けたいところです。

住宅ローンを借り入れしている金融機関で加入

うちが妻名義で加入しているアフラックの学資保険はJAなどいろんな金融機関で扱ってるケースがあります。

なのでどこで加入しても良かったんですけど、住宅ローンとか今後何かの融通きいてもらおうと思ったときに、信金に恩を売っといたほうが都合がいいかな?と思って信金で加入しました。

学資保険としてだけでなく、家計全体を見たときにどこで加入したほうがより条件がいいか考えるのも効果的です。

こういう背景があるんで、結構信金さんの対応はいいですよ。

学資保険に変わるいろんな金融商品

世にはいろんな金融商品があるもので、あの手この手で学資を準備される人はいらっしゃいます。

低解約返戻金型保険

最近この手の保険は見かけることが少なくなった気がしますけど、この保険の特徴の一つが一定の期間までは返戻金が少ないんですけど、ある一定の時期を越えるとグンと増えます。

結構この保険を学資保険に利用してる人は聞きます。

画像引用:損保ジャパン低解約返戻金型定期保険パンフレット

この保険のいいところは、仮に子供が大学進学しなくなって、保険金が不要になった際でもすぐに解約する必要はないのと、上の画像を見ていただいたら分かるとおり、時期をずらす事で解約返戻金が増える可能性があるんですね。

なので、進学費用がいらなくなったからそのままにしておいて結婚式の時に解約ということも選択肢としてはできます。

もちろん、契約者が亡くなった時には保険金を受取る事ができます。

デメリットとしては一定の時期までは明らかに元本割れが著しい事と、子供に万が一のことがあったときに保障がないことですね。

ジュニアNISAなどを利用した積立投資

18年もの長期間にわたって学資保険に支払うくらいなら自分で運用するって言う人もいると思います。

ここで「自分で運用する」っていう選択を迷わず出来る人なら大丈夫だと思うんですけど、投資に関しての知識が少ない全くの素人が「子供が産まれました、ネットで学資保険は元本割れするって見たので運用します」っていう人がいればそれはちょっと安易に考えすぎだと思うんです。

リーマンショックって100年に1度とかって言われてますけど、私自身はこの先あれを超える金融危機が来ると思ってます。

正直リーマンショックの時は何を買っても下がるという記憶があり「本当に積み立てていいんだろうか?」「いつまでこの状態なんだろう?」って何年も先が見えなくてとても不安でしたから。

その積立資金が子供の学資目的のお金だったら果たして積み立て続けられるだろうか?って思うんですよ。

学資目的というものは「お金が必要になる時が決まっている」ということを最初の方に書きました。

もちろんそのときに積立を継続すれば大きく増やす事が出来る可能性が高いです。

机上の計算では上回ることが分かっていたとしても、その時確信もって継続できるか?というのはとても不安です。

投資資金で行う積立でしたら、時期が悪いからと売却の時期をずらすことができるけど、学資目的のお金で積み立てていて万一悪いタイミングに子供の進学がかぶった時にはちょっと困ってしまいますよね。

学資保険をおすすめしたい人

投資の知識が薄い人

まずもってこちらは上で紹介したようなケースです。

この機会にやってみようと思うのも良いかもしれませんけど、経済の悪化を招いた時に積み立てていけるメンタルが無ければ、本当に元本を割ったままになる可能性が大です。

お金の管理に自信のない人

学資保険というものを通して先取り貯金にもなりますから、お金の管理に自信のない人にはおすすめです。

お金の管理ができない人は、多くのケースで収入が増えればそれだけ支出も増えます。

ないならないなりに生活というものは回るものです。

健康面に不安のある人

持病を持たれていたりして、将来的に不安のある人は入っておいたほうが良いかもですね。

私に第一子が生まれたときには、「祖父母名義で学資保険をかけておけば、祖父母が亡くなった時には払い込みする必要がなくなる」という、ちょっと倫理的に気になる情報を見かけたことがあります。

まあ、さすがにそれはどうかと思いますし加入の時に申告もありますから、持病や加齢に関しては不担保や掛け金の割り増しとなる可能性も否定できませんけど。

まとめ

改めて学資保険のことを考えたときにやっぱり「無駄」「必要ない」「お前の言う事は間違ってる」と思えばそれでいいんです。

私自身、学資保険が最善の手段とは思ってません。

ただ、強制的に引き落とされる事で貯められる事実もありますし、この世には元本を想定出来ないほど減らしてはいけない性質を持ったお金もあることは事実です。

それが物価の上昇に追い付かずに相対的に減っているとかっていう話はこの際はおいておきますが、冒頭の相談された内容の答えとしては

学資資金全部を積み立てたのに、いざ子供が進学というときに元本割れしててどうしようって、余計に悩まないといけないということだけは避けたいよね、せめて半分は手堅く学資保険使ったら?

という話をしました。

結論的には低解約返戻金型の保険を選んだみたいですけど、今は米国ETFや奥さん口座でつみたてNISAも始めたヤツですから、積立投資ですすめてもよかったかもしれませんね。

コメント

JIROさんこんにちは。

そうですねー、私自身は「学資保険なんてありえない!!」と思ってますが、それはあくまでも自分自身についての話。

投資の知識が皆無な身内が「投資で運用した方が得?」とか言い出したら「学資保険とかにしとけ」って言うと思います。

リーマンショックの時、私は自信満々に全力買いしてましたけど、子どもの学費のための資金をそこに突っ込めるか、というとまず無理です。

「いつかは報われる」確信はあっても、それがいつか、は全然分かりませんので。。。

(株価が回復するのは20年後、とか、普通にあり得ると思ってました)

○年後に使うことが確定しているお金は基本、リスク資産に投じてはならないと思います。

koma22さんこんにちは

リーマンショックの際に全力買い出来たというのは羨ましいです。

文面からもそれだけの信念をもってしてもやはりご不安はあったのではないかなと感じます。

安全資産とリスク資産は頭に入れて運用したいですね。