2021年度から零細企業であるうちの会社に導入された、SBIベネフィットシステムズによる企業型確定拠出年金。

以前の私なら、手取りが減るようなことにお金を使うということはしなかったと思うのですけど、妻が投資を始めて以来こういったことにも理解してくれるようになったので、たった3,000円からなのですが始めてみました。

ところがシステムを聞くと、私が思っていたよりはるかにお得な制度だったようで改めてびっくりしてます。

今回はタイトルにもある12,000円で5万円の老後資金を作れたという、すこし不思議な話をテーマにしてみます。

拠出金が実質無料

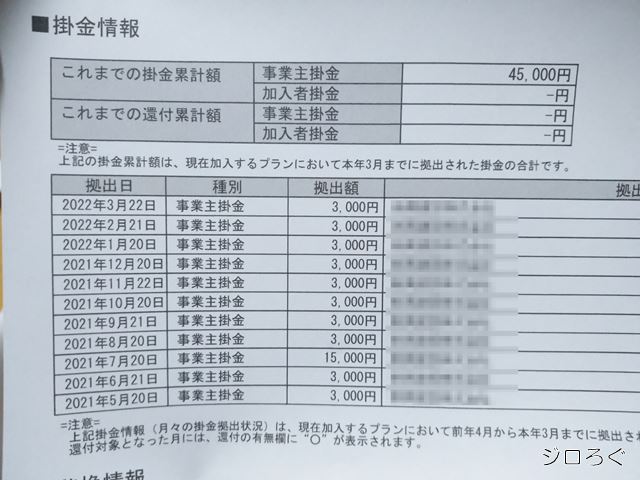

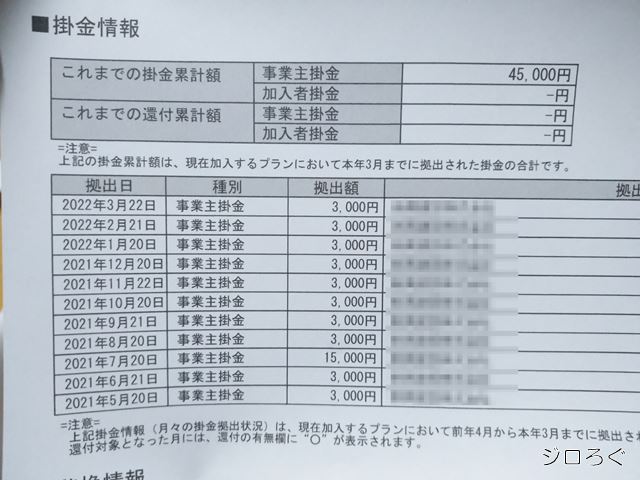

まずこちらが昨年私が拠出したお金。

合計で約45,000円。

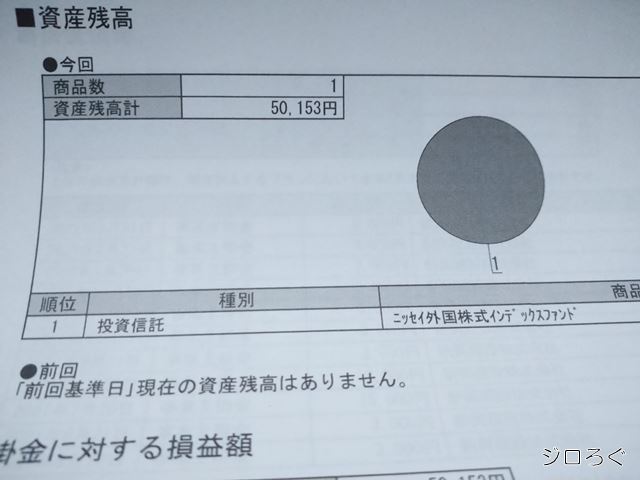

そしてその現在の資産の推移はこんな感じ。

多分株安でもう少し減ってると思いますけどね。

っていうか、12,000円の話はどこ行ったの???

拠出金が実質無料のワケ

一般的に給料からは健康保険料とか厚生年金などが引かれた上で、給与として支給されます。

そしてその健康保険や厚生年金は、4月から6月の給与(総支給)にて報酬月額が求められて、その額に一定の割合を掛けて算出されます。(全国の保険料率はこちらで参照>協会けんぽ)

- 標準報酬月額×健康保険料率

- 標準報酬月額×厚生年金保険料率

その割合は労使折半とはいえ、40才以上になると合わせて約15%!!

つまり報酬月額が2万円低くなると、健康保険や厚生年金が3,000円安くなるという現象が起きるのです。

介護保険料の掛からない40才未満は15%を下回ります。

自分の報酬月額を確認してみよう

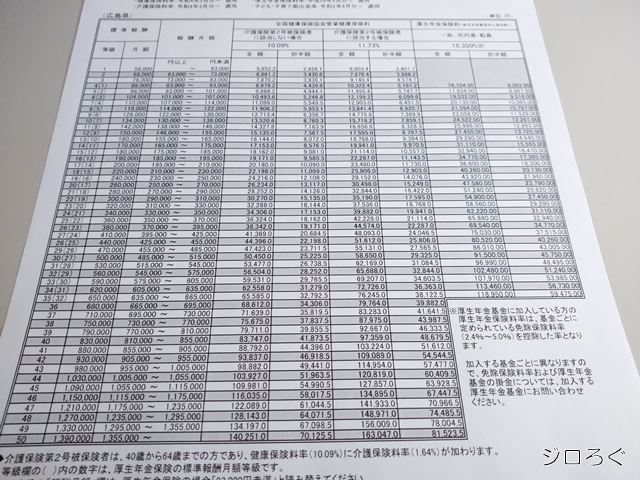

まずこちらのサイトから、自分の住んでいる県の保険料額表を手に入れてください。

こちらは私の住んでいる県のもの。

協会けんぽでは50段階に、厚生年金については32段階に分かれてますが、報酬月額がどこに該当しているかを確認します。

例として月額20万と22万のケース(40才以上介護保険2号該当者)でシミュレーションしてみます。

| 標準報酬 | 総支給額(以上、未満) | 健康保険 | 厚生年金 |

| 200,000 | 195,000~210,000 | 11,730円 | 18,300円 |

| 220,000 | 210,000~230,000 | 12,903円 | 20,130円 |

| ▲1,173円 | ▲1,830円 |

つまり給与の月額の総支給を21万円未満にすれば標準報酬月額が20万円となり、引かれるものが少なくなるという仕組み。

その結果-3,003円。

つまり手取りはほぼ変わらず。

ちなみに労使折半なので会社も助かる。

標準報酬月額はいつのもの?

問題はここ。標準報酬月額がいつの段階で判断されるのか。

これは4月から6月の給与の平均によって判断されます。

| ケース1 | ケース2 | |

| 4月 | 210,000円 | 210,000円 |

| 5月 | 220,000円 | 215,000円 |

| 6月 | 185,000円 | 169,000円 |

| 205,000円(NG) | 198,000円(OK) |

ケース1の場合には標準報酬月額が22万円で計算されるけど、ケース2の場合には20万で計算されるので、トータルで3,000円支払いが減るということに。

3月は年度末でめっちゃ残業したんよね…

という人で4月分に反映されるような人は要注意。

標準報酬月額の減らした方法

標準報酬月額を減らす方法としては、当該期間に残業をしないとかいろんなケースもあるみたい。

でももうひとつの方法としてはこの確定拠出制度を利用して、3ヶ月分だけ報酬額を下げてやるというもの。

私のケースだと、この調整をしたのが7月。

このおかげで報酬月額を引き下げて、昨年は一昨年に比べて3,000円割安に過ごせたというわけ。

じゃあ、もっと掛け金を増やしてやれば、もっとお得になる??

理屈ではそうなるけど、そんな極端なことは許してくれない。

2等級以上の変動があった場合には、その都度変更されるらしい。

時期的に手当がついて給与があがる、昇給や昇進で等級がギリギリ上がってしまうというケースにはこういう方法を知っておくと有効に使えると思います。

拠出金の負担がないのであれば資金の拘束はデメリットにならない

iDeCoにしてもこの確定拠出年金にしても、デメリットは60歳までの資金拘束と言われています。

でも月々の拠出金の負担がなく積立ができるのであれば資金の拘束というものはデメリットにもならず、むしろそのおかげで積立ができるのであればメリットしかないと思います。

今は子どもたちにもお金が掛る時期。

たったこれくらいのことで将来の生活資金には遠いですけど、続けていけたらと思います。

ただし、厚生年金は「標準報酬月額×5.481/1000×加入月数」で求められるので、標準報酬月額がさがることにより、厚生年金の受け取りに影響します。

50歳の人が60歳まで10年間1等級下げ続けると、年間受取額が年額で約13,000円減額されます。